Tagasivaade aastale 2022 ja uue aasta suunad

Avaron Asset Management juhtivpartner Kristel Kivinurm-Priisalm teeb kokkuvõtte eelmise aasta tootlustest turgudel ning annab vihjeid, mida investorid oma 2023. aasta portfelli koostamisel peaksid silmas pidama.

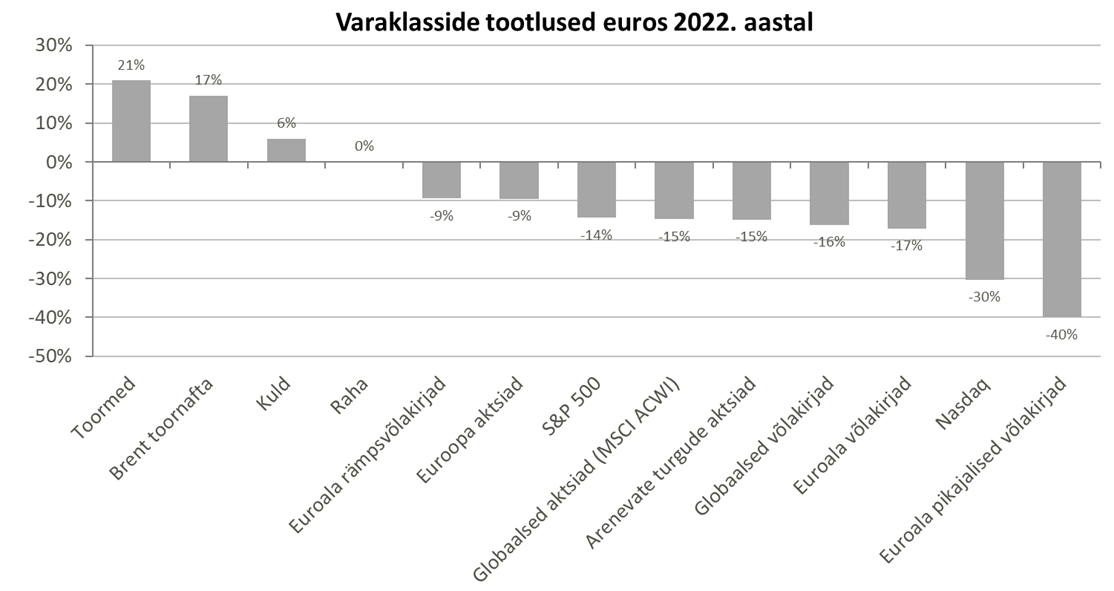

Aasta 2022 osutus enamikele varaklassidele keeruliseks aastaks. Klassikaline 60/40 portfell, mis investeerib 60% aktsiatesse ja 40% võlakirjadesse, kaotas eelmisel aastal USA turul dollaris 17,5%, mis on halvim tootlus alates 1937. aastast. Ajalooliselt on aktsiate hinnaliikumine olnud negatiivses korrelatsioonis võlakirjahindadega ehk aktsiahindade languse korral riiklike võlakirjade hinnad tavaliselt tõusevad. Möödunud aasta oli selles osas eriline, kuna langesid nii aktsiate kui ka võlakirjade hinnad ja seda võrreldavas suurusjärgus.

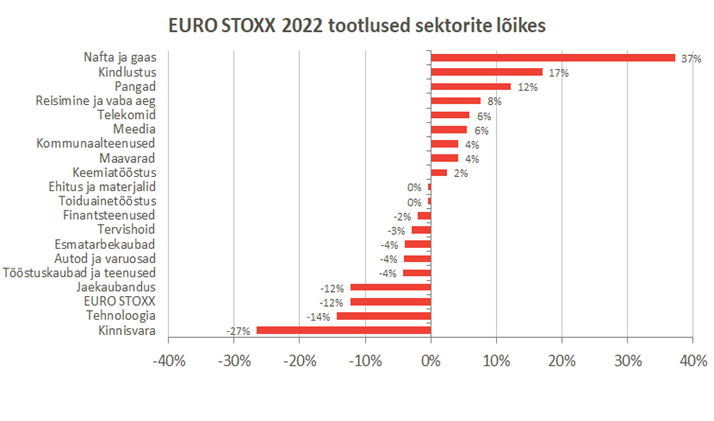

Kõik peamised aktsiaindeksid eelmisel aastal valdavalt langesid. Globaalse MSCI ACWI aktsiaindeksi tootluseks kujunes -14,8%, samas kui Euroopa aktsiate (MSCI Europe) tootlus oli -9,5%, USA aktsiatel (S&P 500) -14,4% ning arenevate turgude aktsiatel (MSCI Emerging Markets) -14,9% eurodes mõõdetuna. Vaadates Euroopa aktsiaturgu sektorite lõikes oli vaieldamatult parima tootlusega nafta- ja gaasisektor, mis tõusis 37%, järgnesid kindlustus (+17%) ja pangad (+12%). Kõige kehvema tootlusega paistsid eelmisel aastal silma kinnisvara (-27%), tehnoloogia (-14%) ja jaekaubandus (-12%). USA tehnoloogiaaktsiad kaotasid suisa 30% oma väärtusest. Neile sektoritele sai saatuslikuks intresside tõus, sest tüüpiliselt on nende sektori ettevõtetel endal kõrgem laenukoormus (kinnisvara) ning nende majandustulemused sõltuvad rohkem kodumajapidamiste tarbimisest (jaekaubandus), mis laenuintresside tõusmisel kahanevad. Tehnoloogiasektor kannatas ennekõike sellepärast, et seal leidub palju kasvuettevõtteid, mis täna veel ei pruugi olla kasumlikud, kuid kõrgemate intresside keskkonnas on rahale taas tekkinud hind ja kunagi kauges tulevikus teenitav kasum on täna oluliselt vähem väärt kui nullintresside keskkonnas. Samuti olid paljud ettevõtted neis segmetides kujunenud jaeinvestorite lemmikaktsiateks, mistõttu nad rallisid võrreldes muude sektoritega enne langust ka rohkem.

Ka võlakirjaturgudel oli möödunud aasta negatiivse tootlusega. Bloomberg Global Aggregate indeks, mis koondab erinevate riikide ettevõtete ja riigivõlakirju, langes eurodes 11%. Euroala võlakirjade tootlus möödunud aastal oli suisa -17%. Enim kannatasid pika tähtajaga ja madala kupongiga riigivõlakirjad, mis traditsiooniliselt on investeerimisportfellides täitnud riskivaba instrumendi rolli. Kahjuks tõusvate intressitasemete tõttu kaotasid need märkimisväärse osa oma väärtusest. Näiteks Euroala pikaajaliste riigivõlakirjade (15-30a) indeks kukkus eelmisel aastal suisa 40%.

Toormeturgudel oli aga aasta 2022 valdavalt positiivne. Brenti toornafta hind lõpetas aasta eurodes mõõdetuna 17% kõrgemal. Bloombergi toormete indeks, mis hõlmab kõiki peamisi kaubeldavaid toormeid, tõusis lausa 21%. Kuigi kulla hind dollaris vaadatuna püsis aasta vältel muutumatuna, siis tänu dollari tugevnemisele kasvas see eurodes mõõdetuna 6%.

Kui eelmise aasta alguses mitmed eksperdid soovitasid raha kiirelt ära investeerida, sest inflatsioon närib rahakotti augu, siis olukorras, kus turul on varade hinnad kõrged, on ka rahas istumine väärt tegevus. Kuigi rahas olemine ei pakkunud kaitset inflatsiooni eest, võimaldas raha hoidmine eelmisel aastal säilitada rohkem väärtust kui aktsia- ja võlakirjainvesteeringud. Kui olla pidevalt täielikult investeeritud aktsiatesse, puudub turukorrektsioonis võimalus lõigata kasu madalatest hindadest, sest suure tõenäosusega langeb koos turuga ka portfellis olevate aktsiate väärtus. Samal ajal puuduvad vabad vahendid, mille eest atraktiivse hinnaga investeeringuid soetada. Taktikaline raha hoidmine (ja ka kulla positsioon portfellis) võimaldab turgude languse korral kasutada vajadusel neid vahendeid soetamaks atraktiivse hinnaga tootlikke väärtpabereid.

Eelmise aasta veebruari lõpust alguse saanud karuturg on muutnud aktsiate varaklassi atraktiivsemaks, eriti Euroopas. Samas on üsna selgeks saanud, et kõrge inflatsiooni ja selle ohjamiseks arvestatavalt tõusnud intressitaseme tulemusena on nii USAsse kui Euroopasse saabumas majanduslangus. Vaatamata sellele on nii USA Föderaalreserv kui Euroopa Keskpank väljendanud plaani intresside tõstmist jätkata. See võib viia alanud aastal olukorrani, kus inflatsioon aeglustub järsult ja majanduse turgutamiseks peavad keskpangad ka kiiresti rahapoliitikat leevendama. Juba praegu on näha maailmaturul nii energiakandjate kui toiduainete hindade olulist langust. Samuti on järsult pidurdunud kestvuskaupade müük.

Suur osa aktsiatest ja võlakirjadest kauplevad oluliselt madalamatel hindadel võrreldes oma viimaste aastate tippudega. Seetõttu soovitame täna kindlasti osaga portfellist olla investeeritud ning mitte istuda rahas ja oodata. Portfelli riski soovitame aga tõsta siis, kui analüütikud on alandanud ettevõtete kasumiootusi ja investorid on lõplikult alla andnud. Nimelt meie hinnangul on analüütikute ootused ettevõtete kasumitele jätkuvalt liiga optimistlikud ja on kohati lausa vastuolus sellega, mida indikeerivad makronäitajad. Globaalse aktsiaindeksi (MSCI ACWI) tasemel ootavad analüütikud järgnevaks aastaks lausa 7% kasumite kasvu, mis eeldab, et majanduslangust ei saabu ning leiab aset kiire kasvu taastumine. Oleme sellise stsenaariumi realiseerumise osas pigem skeptilised ja seetõttu näeme ruumi negatiivseteks üllatusteks 2023. aasta kasumiootuste osas. Samuti ei ole me aktsiaturgudel näinud veel varasematele turupõhjadele iseloomulikku paanikamüüki ning jaeinvestorid ei ole veel alla andnud. Samas teatud tsükliliste ettevõtete hinnatasemed on juba jõudnud eelmistes majandustsüklite põhjades nähtud tasemeteni ja pakuvad häid investeerimisvõimalusi.

Kui võlakirjainvesteeringute tegemisel oleme soovitanud varasemalt vältida pika kestuse ja madala tootlusega instrumente, et hoida portfelli tundlikkust baasintresside jätkuva tõstmise suhtes võimalikult madalal, siis nüüd oleme samm-sammult muutumas konstruktiivsemaks täiendava kestusriski võtmise osas. Meie hinnangul on arvestatav tõenäosus, et näeme üsna järsku majanduslangust, mille järgselt inflatsioon aeglustub. See peaks võimaldama keskpankadel rahapoliitikat aasta perspektiivis juba lõdvendada. Seega, intressitasemete tipp on lähedal. Samuti ei saa välistada stsenaariumit, mil turgude paanikamüügi käigus tunnetavad keskpangad ohtu finantsstabiilsusele ja sekkuvad varem.

Mida soovitada investorile aastaks 2023?

Sõltuvalt investori riskitasemest võiks vähemalt kolmandik kuni pool investeerimisportfellist olla investeeritud aktsiatesse. Olukorras, kus majandus on selgelt aeglustumas ja varasem madala inflatsiooni ja madalate intresside keskkond on pöördunud, tuleb laiapõhjalise turuindeksi ostmise asemel olla valivam (stock-picking is back) ja keskenduda kõrge kvaliteediga ettevõtetele, millel on tugev ja jätkusuutlik ärimudel, kuid investorid on nende ettevõtete osas alla andnud ja aktsiahinnad on eelmise või üle-eelmise aasta tippudest oluliselt madalamal tasemel. Jälgida tasuks kindlasti, et kui intressitasemed peaksid jääma tänastele tasemetele keskpikaks perioodiks, et ettevõte suudaks tasuda laenumakseid, tal poleks vajadust suurt osa oma laenudest lähema aasta jooksul refinantseerida (sest see on kallis täna) ja oodatav majanduslangus (tulude või kasumi kahanemine) on juba aktsiahinda sisse hinnatud. Dividendiaktsiate osas soovitame jälgida eelkõige dividenditootluse taset ning selle jätkusuutlikkust, sest tänases keskkonnas 3-4% dividenditootlust pakkuv ettevõte juba selgelt konkureerib 5-6% tootlust pakkuva võlakirjaga.

Kui aktsiaturgudel ei ole investorid veel lõplikult alla andnud ja analüütikud peaksid ettevõtete kasumite kasvuootusi vähendama hakkama, siis võlakirjaturgudel on investorid juba alla andnud. Tänased võlakirjade hinnad peegeldavad oluliselt kõrgemaid intressitasemeid ja majanduse konjuktuuri olulist halvenemist. Seega, meie hinnangul kaupleb võlakirjaturg juba oma põhja tasemete lähedal ja on aktsiate kõrval täna väga huvitav komponent portfelli. Seetõttu soovitame investoritel omada portfellis jätkusuutliku ärimudeli ja tugeva bilansiga ettevõtete võlakirju, mille intressitase on 6-7%+. Turuolukorra stabiliseerumisel on investoritel võimalik võlakirjaturult koju tuua nii intressitootlus kui võit intressitasemete normaliseerumisest.

Ka kuld ja raha võiksid täna veel olla osa investori portfellist. Krüptovaluutadesse pole me senimaani oma vara paigutanud ja meie hinnangul jääb see spekulatiivseks varaklassiks, kus on keeruline teostada fundamentaalset analüüsi.

Aastaks 2023 soovin investoritele julgust. Tuleta meelde, mis tundega sa ostsid aktsiad aastal 2021 – see tunne oli, et iga loos võidab, eks. Täna on see tunne vastupidine, eriti, kui vaatad oma portfelli suurt miinust. Ja just sel ajahetkel, kui tunned end ebakindlalt ja ajakirjandus ei pasunda investeerimissoovitustest, tulebki suur osa oma portfellist ära investeerida ja siis lihtsalt oodata, kuniks positiivne laine turgudele naaseb. Kui eelmine aasta oli halb nii aktsiatele kui võlakirjadele, mis on väga harva esinev, siis on ebatõenäoline, et käesoleval aastal mõlemad varaklassid jälle kannatavad.

Investorid, kes soovivad oma vaba aja pühendada tööle, hobidele või perele ja kel ei ole aega ega tahtmist oma investeerimisportfelli ise üles ehitada, soovitame investeerida Avaroni Privaatportfelli Fondi. Fondis kombineerime erinevad varaklassid (aktsiad, võlakirjad, kuld) ning investeerime just neisse varaklassidesse, mis meie hinnangul pakuvad tänases turuolukorras parimat investeerimisvõimalust. Just seetõttu on ligi pool fondi portfellist investeeritud ettevõtete võlakirjadesse, mille keskmine tootlus on 9,5% aastas, mis on väga atraktiivne. Aktsiate osakaal fondis on 31%, fookusega Euroopa kasvuaktsiad ja tugevad dividendimaksjad, samuti näpuotsaga toormefirmasid. Portfellis on 3,4% kulda ning 17% raha, mida plaanime kasutada aktsiaostudeks sel aastal. Täna on turgudel aeg investeerimiseks, seega pane oma raha Avaroni Privaatportfelli Fondis tööle!